С 1 января 2016 года введена новая ежеквартальная форма отчетности по налогу на доходы физических лиц — 6-НДФЛ (приказ ФНС России от 14.10.2015 N ММВ-7-11/450@). Ее всем работодателям нужно сдавать помимо привычных ежегодных справок 2-НДФЛ.

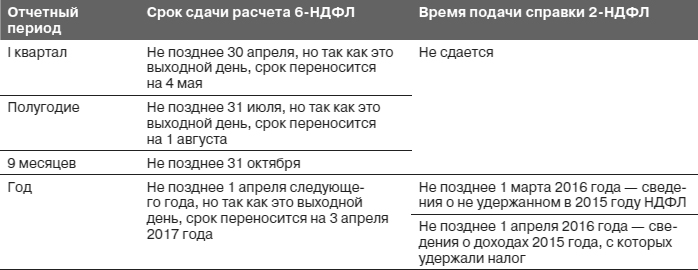

Первый раз потребуется сдать 6-НДФЛ по итогам I квартала 2016 года в срок не позднее 4 мая (так как 30 апреля — выходной день). А затем подавать форму в инспекцию по результатам полугодия, 9 месяцев и года (конкретные даты сдачи расчета в 2016 году вы можете посмотреть в таблице справа). Наша статья поможет вам разобраться во всех нюансах новой отчетности.

Из этой статьи вы узнаете:

1. Нужно ли оформлять расчет 6-НДФЛ на каждого работника

2. Как сдавать новый отчет в ИФНС — на бумаге или электронно

3. Каким образом заполнить расчет, если удерживался НДФЛ по разным ставкам

Вопрос № 1. Что представляет собой новый расчет 6-НДФЛ

В расчете 6-НДФЛ работодатели указывают доходы физлиц, налоговые вычеты, а также суммы НДФЛ. Заполнять расчет следует по всем работникам в целом. В этом его отличие от справок 2-НДФЛ, которые оформляются на каждого сотрудника отдельно.

Вопрос № 2. Кто должен сдавать новую отчетность в ИФНС

Сдавать расчеты по форме 6-НДФЛ в налоговую инспекцию нужно всем работодателям, которые выплачивают доходы гражданам по трудовым или гражданско-правовым договорам и удерживают при этом НДФЛ (п.2 ст.230 НК РФ).

Отправляйте расчеты в ту ИФНС, где состоите на учете (п.2 ст.230 НК РФ). То есть если у вас организация — по месту ее нахождения, если же вы предприниматель — по адресу местожительства, где вы зарегистрированы.

А вот в ситуации, когда у вашей компании есть обособленные подразделения, отчеты подавайте в зависимости от того, где сотрудники получают доход. Если в подразделении, то отчитывайтесь в инспекции по его адресу. Если и в подразделении, и в головном офисе, то сдавайте расчеты в зависимости от отработанного времени. По доходам за время труда в подразделении — по его месту, а по выплатам за работу в головном офисе — по адресу самого головного отдела (письма Минфина России от 29.03.2010 N 03-04-06/55 и ФНС России от 14.10.2010 N ШС-37-3/13344).

Обратите внимание

Расчет 6-НДФЛ составляют по всем работникам в целом.

Таблица

Порядок сдачи отчетности по НДФЛ в 2016 году

Вопрос № 3. В каком виде подавать отчет в налоговую инспекцию

По общему правилу расчеты по форме 6-НДФЛ сдавайте в ИФНС в электронном виде. На бумаге можно отчитаться, только если за период вы выплатили доходы не более 24 сотрудникам (п.2 ст.230 НК РФ). А если выплаты за I квартал от вас получили 25 человек и более — через Интернет.

Важное обстоятельство

Расчет 6-НДФЛ можно сдать на бумаге, если от вас получили доходы менее 25 человек. Если 25 человек и больше, то отчитывайтесь только через Интернет.

Обратите внимание: точно такие же правила с 2016 года действуют и для справок 2-НДФЛ. Прежде, напомним, вы могли сдавать справки 2-НДФЛ на бумаге, только если доход за год перечислили менее чем 10 работникам. А с 1 января 2016 года вы можете подавать форму 2-НДФЛ в бумажном варианте, если вознаграждения за год от вас получили не более 24 сотрудников.

Вопрос № 4. Как заполнить расчет по форме 6-НДФЛ

Расчет по форме 6-НДФЛ состоит из двух разделов и титульного листа. Вписывайте в расчет суммы, рассчитанные нарастающим итогом с начала календарного года (абз.6 Порядка, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@, далее — Порядок). Если выплат сотрудникам не было, то в соответствующих полях ставьте нули. Если данные отсутствуют — прочерки.

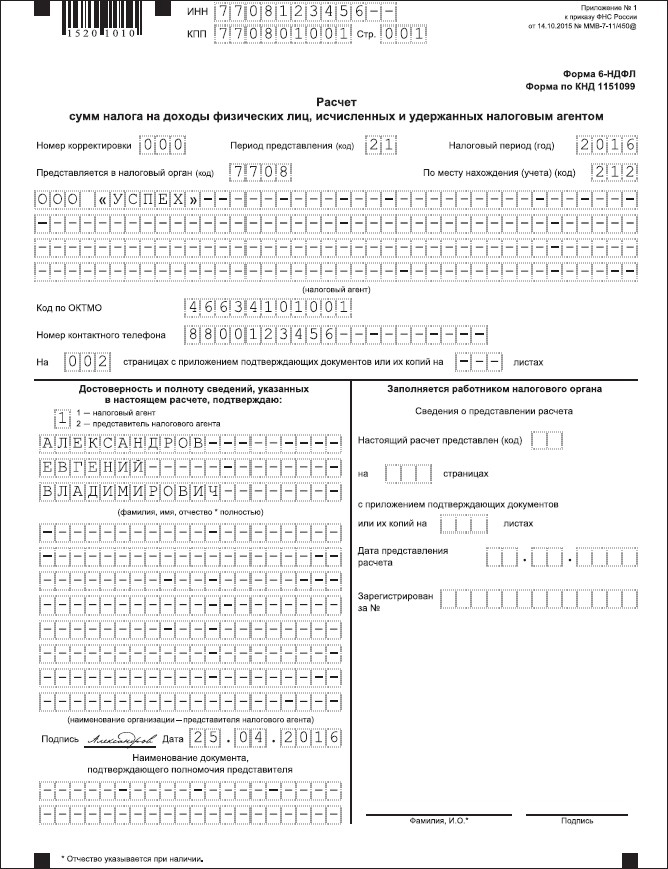

Титульный лист. В верхней части листа запишите ИНН и КПП. Заполняя ИНН организации, в двух последних ячейках проставьте прочерки, так как ИНН фирмы состоит из 10 цифр. Если вы предприниматель, укажите только свой ИНН.

Подавая первичный расчет, в строку «Номер корректировки» впишите 000. Если сдаете уточненный расчет, поставьте 001, 002 и т.д. — в зависимости от номера корректировки.

По строке «Отчетный период (код)» проставьте код отчетного периода в соответствии с приложением N 1 к Порядку. При сдаче расчета за I квартал код будет 21.

В графе «Налоговый период» укажите год, за который подаете расчет, — 2016. В строку «Представляется в налоговый орган (код)» впишите код ИФНС. А по строке «По месту нахождения (учета) (код)» укажите код в соответствии с приложением N 2 к Порядку. Например, если вы сдаете расчет по месту учета фирмы, поставьте 212, а если по месту жительства бизнесмена — 120.

Ниже в строке «Налоговый агент» укажите краткое наименование компании в соответствии с учредительными документами, а если его нет, то полное. Если вы предприниматель, то впишите свою фамилию, имя и отчество без сокращений.

Далее отметьте свой телефон, код по ОКТМО и зафиксируйте, кто представляет данный расчет в налоговую инспекцию — сам налоговый агент в лице генерального директора организации или индивидуального предпринимателя либо его представитель. Поставьте подпись и дату. Что касается печати, то ее на расчете можете не ставить. Так как соответствующего поля «М.П.» на титульном листе нет.

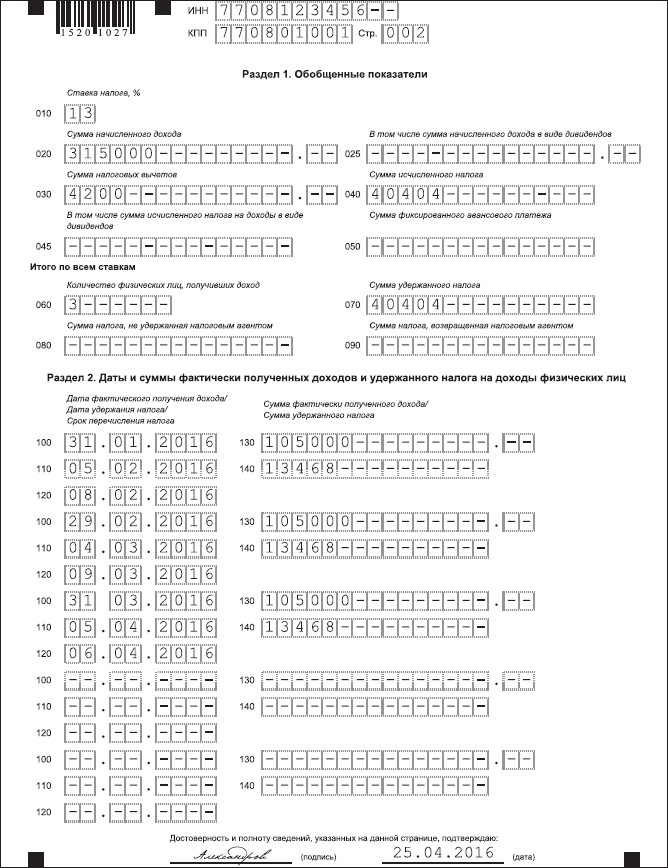

Раздел 1 «Обобщенные показатели». Заполняйте раздел по каждой ставке НДФЛ. То есть если вы удерживали НДФЛ, например, по двум ставкам — 13 и 35%, то вам потребуется заполнить два раздела 1. Саму ставку укажите в строке 010. По строке 020 отразите доход своих работников, облагаемый этой ставкой и рассчитанный нарастающим итогом с начала года.

Когда заполняете раздел 1 (со ставкой 13%), отдельно по строке 025 выделите выплаченные дивиденды. А если их нет — поставьте прочерки. По строке 030 покажите общую сумму вычетов по всем сотрудникам также нарастающим итогом. Причем фиксируйте тут вычеты не только на детей и жилье, но и вычеты в виде необлагаемых доходов. Например, необлагаемый вычет в размере 4000 руб. со стоимости подарка, полученного сотрудником. Кроме того, с этого года вы имеете право предоставлять работникам вычеты на лечение и обучение, их также показывайте по данной строке расчета по форме 6-НДФЛ.

На заметку

Что будет, если расчет 6-НДФЛ подать с опозданием

Если вовремя не представить расчет в ИФНС, налоговики могут оштрафовать вас на 1000 руб. за каждый полный и неполный месяц просрочки (п.1.2 ст.126 НК РФ). Кроме того, если отчет не сдан в течение 10 дней после крайнего срока, установленного для его подачи, вам могут заблокировать расчетный счет. И разморозят его налоговики только после того, как получат отчетность по НДФЛ.

Если же в форму 6-НДФЛ вы впишете недостоверные данные, вас могут оштрафовать еще на 500 руб. Избежать доначислений можно будет, только если сдать «уточненку» до того, как инспекторы сами обнаружат ошибки (ст.126.1 НК РФ).

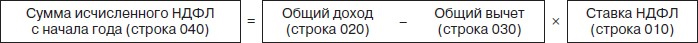

В строке 040 отразите сумму исчисленного налога нарастающим итогом с начала года. Рассчитайте ее так:

По строке 050 укажите величину фиксированных авансов, зачтенных в счет НДФЛ с доходов иностранцев, работающих по патенту. Если такие работники у вас есть.

Ниже в строке 060 проставьте количество человек, которым вы выплатили доходы за налоговый период. По строке 070 покажите сумму удержанного налога, по строке 080 — величину НДФЛ, которую вы исчислили, но не удержали. По строке 090 — сумму возвращенного НДФЛ в соответствии со статьей 231 НК РФ. Если нет соответствующих данных, проставьте прочерки.

Также обратите внимание: если вы заполняете несколько разделов 1 по разным ставкам, то строки 060-090 заполняйте только на первом из них. На остальных — проставьте прочерки.

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц». В разделе распределите все доходы работников по датам. Так, дату, когда сотрудники фактически получили доход, покажите по строке 100. Обратите внимание: для зарплаты такой датой будет последний день месяца, за который она начислена (п.2 ст.223 НК РФ). А для отпускных и больничных — день их выплаты.

Дату, когда вы удержали НДФЛ, отразите по строке 110. А день, не позднее которого должна быть перечислена сумма налога, — по строке 120. Обратите внимание: в 2016 году установлены разные сроки уплаты НДФЛ в зависимости от вида дохода. Так, по общему правилу НДФЛ нужно перечислять в бюджет не позднее дня, следующего за днем выплаты дохода. Исключение — налог с больничных и отпускных, его уплачивайте не позже последнего числа месяца, в котором были выданы названные суммы (п.6 ст.226 НК РФ).

По строке 130 укажите сумму, которую вы выплатили сотрудникам в конкретные дни. А по строке 140 — величину налога, которую вы удержали при этом (п.4.1 и 4.2 Порядка).

Пример. Заполнение расчета по форме 6-НДФЛ

ООО «Успех» в I квартале 2016 года выплатило зарплату троим сотрудникам в общей сумме 315000 руб., по 105000 руб. в месяц.

Один из работников в течение всех месяцев квартала пользовался детским вычетом в сумме 1400 руб. Итого за квартал величина вычета составила 4200 руб. (1400 руб. х 3). С учетом вычета сумма НДФЛ за I квартал — 40404 руб. [(315000 руб. — 4200 руб.) х 13%]. Размер налога в месяц — 13468 руб. [(105000 руб. — 1400 руб.) х 13%].

НДФЛ фирма удержала: за январь — 5 февраля, за февраль — 4 марта, за март — 5 апреля.

На основании представленных данных бухгалтер ООО «Успех» заполнил форму 6-НДФЛ за I квартал 2016 года.

Нюансы, требующие особого внимания

Расчет 6-НДФЛ заполняйте по всем своим сотрудникам, а не по каждому в отдельности. Указывайте общие суммы доходов работников, даты их выплаты и размеры удержанного налога.

Если вы за отчетный период выплатили доход менее чем 25 сотрудникам, то сдавайте расчет на бумаге. Если 25 человекам и более, то отчитывайтесь электронно.

По каждой ставке налога оформляйте отдельный раздел 1 формы 6-НДФЛ. При этом строки 060-090 этого раздела заполните только на одном из них, в остальных разделах проставьте прочерки.

Автор: Н.Н.Титова, эксперт журнала «Упрощенка»

Источник: Упрощенка, N 1, 2016 год