Сумма единого налога при ЕНВД, исчисленная за налоговый период, уменьшается на сумму страховых взносов, которые уплачены в пределах исчисленных сумм в данном налоговом периоде в соответствии с российским законодательством при выплате налогоплательщиком вознаграждений работникам (пп.2 п.2 ст.346_32 НК РФ).

К таким взносам относятся обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

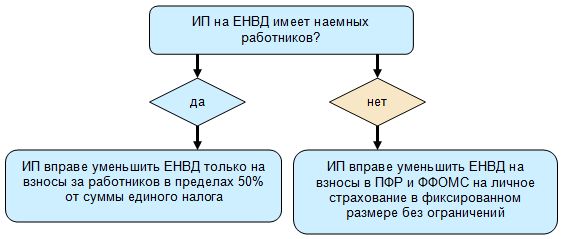

При этом на основании п.2.1 ст.346_32 НК РФ сумма единого налога не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов.

Налог уменьшается только на страховые взносы, фактически уплаченные в том квартале, за который подается декларация по ЕНВД.

Индивидуальные предприниматели, являющиеся плательщиками ЕНВД и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированном размере (п.2.1 ст.346_32 НК РФ).

При этом можно уменьшить сумму налога на уплаченные страховые взносы без применения ограничения в виде 50 процентов от суммы данного налога (письма ФНС России от 05.12.2014 N ГД-4-3/25258, от 17.10.2013 N ЕД-4-3/18595).

Обратите внимание: взносы уменьшают ЕНВД за тот квартал, в котором они уплачены, и на следующие или предыдущие кварталы не переносятся. Например, взносы были перечислены в марте 2015 года. Значит, уменьшить на них можно ЕНВД, предназначенный к уплате за I квартал 2015 года.