Выплаты по гражданско-правовым и трудовым договорам облагаются НДФЛ по-разному. Зарплата по трудовому договору считается полученной только в последний день месяца, за который она начислена (п.2 ст.223 НК РФ). Поэтому с аванса по трудовому договору НДФЛ не удерживается. Выплату этого аванса в форме 6-НДФЛ записывать не нужно.

А доход по гражданско-правовому договору признается в день, когда деньги выплачены физическому лицу. Так что с аванса по такому договору необходимо удерживать НДФЛ (подп.1 п.1 ст.223 НК РФ и письмо Минфина России от 26.05.2014 N 03-04-06/24982). Соответственно в форме 6-НДФЛ отображаются и аванс, и окончательная сумма по договору.

Как это правильно оформить в отчетности за полугодие?

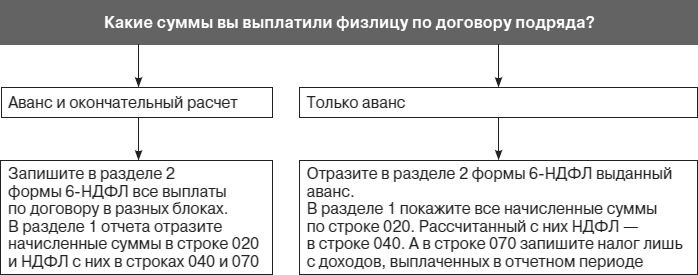

1. Если во II квартале выдан только аванс

В разделе 2 отчета за полугодие вы фиксируете суммы, выданные физлицам в апреле-июне 2016 года. Поэтому аванс по гражданско-правовому договору, выплаченный во II квартале, запишите в отдельном блоке из строк 100-140. Если одновременно вы перечисляли деньги по нескольким подобным договорам, объедините выплаты в одном блоке.

В строках 100 и 110 поставьте дату выдачи. В строке 120 укажите следующий рабочий день (п.6 ст.226 НК РФ). В строке 130 запишите начисленную сумму аванса по договору. А в строке 140 будет удержанный с него НДФЛ.

В разделе 1 формы 6-НДФЛ запишите все выплаты, начисленные с начала года, а также налог с них. Суммы выданных авансов по гражданско-правовым договорам включите в показатель по строке 020. Начисленный и удержанный налог с этих выплат отразите по строкам 040 и 070.

Один важный момент. Если до конца июня вы начислили окончательную сумму по договору, но не выдали, отразите ее также в строке 020. А рассчитанный налог — в строке 040. Но вот в строке 070 этот НДФЛ не записывайте. Ведь доход еще не выплачен, налог с него не удержан.

2. Если во II квартале выплатили аванс и окончательную сумму по договору В разделе 2 отчета за полугодие покажите выданные во II квартале аванс и окончательную сумму по гражданско-правовому договору. Выплаты отразите в отдельных блоках из строк 100-140. Ведь вы перечислили деньги в разные дни.

В строках 100 и 110 каждого блока запишите дату выплаты денег физлицу по гражданско-правовому договору. В этот день доход считается полученным. И тогда же вы удержали налог. В строках 120 будут сроки уплаты НДФЛ с каждой выплаты. Напомним, что срок определяется как следующий рабочий день после дня выдачи денег физлицу (п.6 ст.226 НК РФ). В строках 130 и 140 поставьте начисленные суммы по гражданско-правовому договору и удержанный НДФЛ с них.

В разделе 1 запишите начисленные суммы в строке 020, а рассчитанный и удержанный НДФЛ — в строках 040 и 070.

Автор: П.А.Лисицына, эксперт журнала «Упрощенка»

Источник: «Упрощенка», N 6, 2016 год