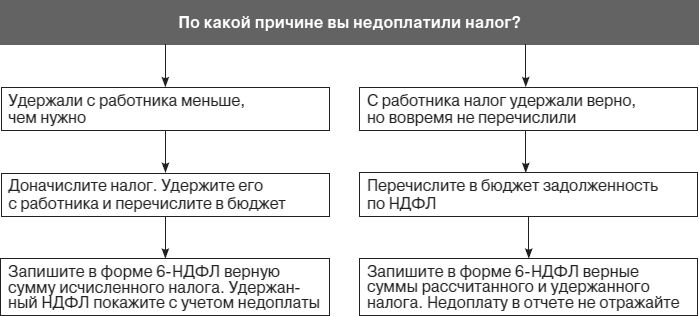

При расчетах выплат порой случаются ошибки. Если обнаружилось, что компания недоплатила НДФЛ, в первую очередь необходимо исправить допущенную ошибку. В процессе следует выяснить, по какой причине налог был выплачен недостаточно. После этого можно приступить к отчету 6-НДФЛ.

1. С работника удержали меньше, чем нужно

Если вы ошибочно удержали с работника не весь налог, пересчитайте его. Затем исправьте ошибку в бухучете, доначислите НДФЛ. Также скорректируйте записи в налоговом регистре сотрудника. Удержите налог при следующей выплате дохода работнику. И перечислите в бюджет не позднее, чем на следующий рабочий день (п.6 ст.226 НК РФ).

При заполнении отчета 6-НДФЛ за полугодие начните с раздела 2. В нем вы покажете в отдельных блоках доходы, выданные работникам в апреле-июне. В строках 140 этих блоков запишите суммы НДФЛ, которые вы удержали на каждую дату выплаты.

2. В бюджет перечислили не весь удержанный НДФЛ

Если вы начислили и удержали НДФЛ правильно, ничего исправлять в учете не нужно. Остаток удержанного налога перечислите в бюджет. За несвоевременную уплату НДФЛ налоговым агентам грозят штрафы и пени (ст.123 и п.7 ст.75 НК РФ). Это подтверждает Минфин России (письма от 19.03.2013 N 03-02-07/1/8500 и от 21.02.2014 N 03-04-05/7472). Сумма штрафа равна 20% от недоимки по налогу. Пени налоговики рассчитывают исходя из ставки рефинансирования за каждый день просрочки.

В форме 6-НДФЛ запишите верные суммы налога, который вы начислили и удержали. А перечисленный налог в отчете отражать не нужно. Поэтому недоплату в нем вы не показывайте.

Автор: М.А.Заречная, эксперт журнала «Упрощенка»

Источник: «Упрощенка», N 6, 2016 год