2014 год стал одним из самых насыщенных по количеству инициатив и законодательных актов, направленных на поддержку малого и среднего бизнеса. Большинство из них должны быть реализованы в 2015 году, часть − в более долгосрочной перспективе. Параллельно предпринят и ряд спорных мер, которые, напротив не вяжутся с заявляемым государством курсом на развитие предпринимательства.

В данном материале мы разберем наиболее значимые, как позитивные, так и негативные изменения, которые затрагивают малый и средний бизнес. В основном они касаются самых актуальных и проблемных для данной категории предприятий сфер: государственный контроль и надзор, налоговая нагрузка, административная и уголовная ответственность.

Положительные инициативы

По данным Росстата на 1 января 2014 года, в России зарегистрировано 5,6 млн. субъектов малого и среднего предпринимательства. На них работают 25% от общей численности занятых в экономике и приходится около 25% от общего объема оборота продукции и услуг, производимых предприятиями по стране.

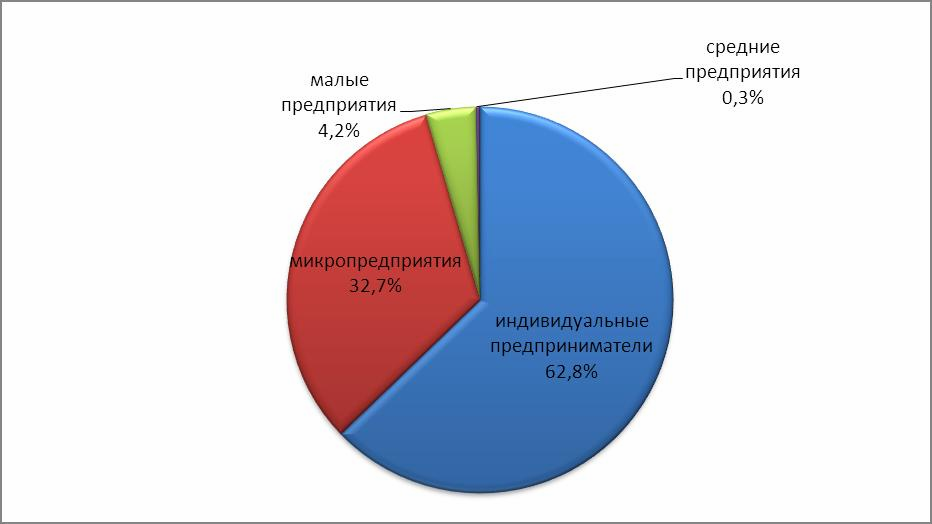

62,8% субъектов малого и среднего предпринимательства − индивидуальные предприниматели, 37,2% − юридические лица (из них 32,7% − микропредприятия, 4,2% − малые предприятия и 0,3% − средние предприятия).

В 2013 году общее количество субъектов малого и среднего предпринимательства сократилось на 7,5% (индивидуальных предпринимателей − на 12,7%, малых предприятий − юридических лиц − на 3,5%). Количество микро- и средних предприятий − юридических лиц в 2013 году, напротив, выросло на 3,9% и 15,4% соответственно.

Основными видами деятельности малых и средних предприятий являются торговля (более 39,6%) и предоставление услуг (35,4%).

1. Государственный контроль и надзор

Одной из наиболее многообещающих перспектив является трехлетний мораторий на проведение плановых проверок. Несмотря на то что представители бизнеса рассчитывали на подобные поблажки уже в текущем году, необходимые изменения в законодательство, согласно поручению Президента РФ Владимира Путина, планируется внести лишь в середине 2015 года, а вступят в силу изменения только с 1 января 2016 года. Запрет на проведение плановых проверок коснется малых предприятий, которые по итогам предшествующих трех лет не имели существенных нарушений законодательства.

С этого же момента должна начать действовать новая система государственного и муниципального контроля (надзора), основанная на системе оценки рисков. Иными словами − чем потенциально опаснее вид деятельности, осуществляемый предприятием, тем чаще будут проводиться проверки, и наоборот. Минэкономразвития России уже разрабатывается соответствующий законопроект, который заменит действующий сейчас Федеральный закон от 26 декабря 2008 года № 294-ФЗ.

Также к 1 января 2016 года постепенно заработает Единый реестр проверок. Он будет размещаться на специализированном сайте в Интернете и призван исключить проведение необоснованных мероприятий по контролю, обеспечить более четкий надзор за их количеством и качеством со стороны Генеральной прокуратуры РФ.

Каждой проверке планируется присваивать индивидуальный учетный номер, в реестре также будет содержаться информация о проверяемых предприятиях, предмете и основаниях мероприятий по контролю, сроках их проведения и результатах, принятых мерах, обжаловании решений, действий (бездействия) соответствующих органов и должностных лиц (Федеральный закон от 31 декабря 2014 года № 511-ФЗ).

2. Налоговые послабления

Субъектами РФ в 2015−2020 годах могут приниматься законы о налоговых каникулах для индивидуальных предпринимателей. Главное условие их предоставления − переход в течение двух лет после вступления в силу таких законов на УСН или патентную систему налогообложения. Ставка по данным налогам составит 0% на два налоговых периода со дня регистрации предпринимателя (Федеральный закон от 29 декабря 2014 года № 477-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

Основной проблемой применительно к данной мере поддержки является тот факт, что решение о введении налоговых каникул отдается на откуп регионам, далеко не все из которых решатся применять эту льготу, так как это влечет потерю доходов региональных и муниципальных бюджетов. Правда Правительство РФ планирует заинтересовать органы местного самоуправления в поддержке малого и среднего бизнеса. Так, к марту Минфин России должен разработать меры, направленные на увеличение доли отчислений в муниципальные бюджеты по всем налоговым поступлениям, уплачиваемым малым и средним бизнесом (прирост может составить до 75%).

Еще один недостаток налоговых каникул состоит в том, что воспользоваться ими смогут только индивидуальные предприниматели, работающие в научной, производственной или социальной сфере (это около 15% от их общего числа). Юридические лица, даже если они являются малыми предприятиями, пока под налоговые каникулы не попадают вовсе.

Этим же законом продлен период для оплаты стоимости патента. Так, если он получен на срок до шести месяцев, то налог в полной сумме может быть уплачен не позднее срока окончания действия патента (прежде − не позднее 25 дней после начала действия патента). В случаях когда патент выдан на срок от шести месяцев до года, 1/3 суммы налога уплачивается через 90 дней после начала действия патента (прежде − через 25 дней). Остальные 2/3 уплачиваются не позднее срока окончания действия патента (прежде − не позднее чем за 30 дней до окончания действия патента).

Кроме того, Президент РФ Владимир Путин дал поручение Правительству обеспечить в период с 2015 по 2018 годы неизменность условий налогообложения и уплаты страховых взносов во внебюджетные фонды, установленные до 1 января 2015 года. Однако сложность заключается в том, что речь идет только об условиях, установленных федеральным законодательством, а это значит, что субъекты РФ по своей инициативе и в рамках полномочий, предоставленных им НК РФ, налоговую нагрузку увеличивать смогут практически беспрепятственно.

3. Пониженные административные штрафы

С 11 января текущего года судьи, должностные лица и органы, рассматривающие дела об административных правонарушениях, вправе назначать штрафы для юридических лиц и должностных лиц ниже низшего предела, предусмотренного статьями КоАП РФ (Федеральный закон от 31 декабря 2014 года № 515-ФЗ). Данная норма может применяться при наличии исключительных обстоятельств, связанных с характером совершенного правонарушения и его последствиями, имущественным и финансовым положением привлекаемого к ответственности юридического или должностного лица.

Уменьшаться могут только штрафы, которые составляют не менее 100 тыс.руб. (для организаций) и не менее 50 тыс.руб. (для должностных лиц). Однако все равно итоговый штраф не может быть меньше половины минимального штрафа предусмотренного для таких лиц соответствующей частью и статьей КоАП РФ.

Напомним, что по общему правилу индивидуальные предприниматели несут ответственность как должностные лица, если для них в конкретной статье ответственность не прописана отдельно. При этом о возможности назначения штрафа ниже низшего предела, в случае когда в статье конкретно прописана ответственность для индивидуального предпринимателя, в рассматриваемых поправках в КоАП РФ ничего не говорится.

Данные изменения были подготовлены во исполнение Постановления КС РФ от 25 февраля 2014 года № 4-П и изначально ориентированы прежде всего на малый и средний бизнес. Как отметил КС РФ, для таких предприятий привлечение к административной ответственности сопровождается обременениями, которые могут оказаться для них непосильными и привести к серьезным последствиям, вплоть до вынужденной ликвидации.

Таким образом, теперь законодательство дает возможность судам и контролирующим органам снизить избыточное административное давление на предпринимателей, что актуально особенно в период экономического кризиса. Станут ли административные органы утруждаться оценкой степени исключительности обстоятельств дела и имущественного положения малых и средних предприятий — покажет практика.

4. Новая либерализация уголовных наказаний по экономическим статьям

Правительство РФ с подачи Уполномоченного при Президенте РФ по защите прав предпринимателей Бориса Титова рассматривает возможность очередной либерализации уголовного законодательства. Речь идет об увеличении пороговых значений ущерба в статьях о налоговых преступлениях (ст.199−199.1 УК РФ). Иными словами, чтобы попасть под уголовную ответственность нужно будет не заплатить налогов на большую сумму, чем сейчас.

Напомним, что в настоящий момент крупным размером по этим статьям признается сумма неуплаты более 2 млн.руб. (в пределах трех финансовых лет подряд). При этом она должна либо превышать 10% от суммы подлежащих уплате налогов, либо составлять более 6 млн.руб. Особо крупный размер − неуплата свыше 10 млн.руб. (в пределах трех финансовых лет подряд) и более 20% от суммы подлежащих уплате налогов или свыше 30 млн.руб. Какими будут новые пороговые значения пока неизвестно. Насколько увеличатся пороговые значения, сейчас совместно решают Минфин России, Минэкономразвития России, Минюст России и правоохранительные ведомства.

Кроме того, рассматривается и вопрос о введении кратных штрафов в качестве наказания за совершение отдельных тяжких и особо тяжких преступлений (нарушение авторских и смежных прав, мошенничество, присвоение или растрата) и за преступления в сфере экономической деятельности (гл.22 УК РФ). Это даст возможность судам не приговаривать предпринимателей к лишению свободы, но при этом последним придется уплатить штраф в несколько раз превышающий сумму причиненного ущерба. В 2011 году подобный подход уже был внедрен в статьях о коррупционных преступлениях (ст.290, ст.291 УК РФ). Конкретные решения по данным вопросам должны быть приняты Правительством РФ в первой половине 2015 года.

5. Расширение доступа малых предприятий к закупкам госкомпаний

В 2015 году малые и средние предприятия также получат полноценный доступ к закупкам субъектов естественных монополий, госкомпаний, госкорпораций и организаций с государственным участием, которые проводятся в соответствии с Федеральным законом от 18 июля 2011 года № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц».

В отличие от заказов, размещаемых государственными и муниципальными органами, ранее соответствующие процедуры детально отрегулированы не были. Теперь же этому посвящено отдельное постановление Правительства РФ от 11 декабря 2014 года № 1352 «Об особенностях участия субъектов малого и среднего предпринимательства в закупках товаров, работ, услуг отдельными видами юридических лиц»). Правда оно вступит в силу только с 1 июля 2015 года.

Годовой объем закупок у субъектов малого и среднего предпринимательства должен составлять не менее чем 18% годового стоимостного объема договоров, заключенных заказчиками по результатам закупок, и не менее 10% по результатам закупок, участниками которых были только субъекты малого и среднего предпринимательства.

Если Правительство РФ будет придерживаться своей же собственной «дорожной карты» по расширению доступа субъектов малого и среднего предпринимательства к закупкам инфраструктурных монополий и компаний с государственным участием, то к 2018 году доля таких закупок будет увеличена с 18% до 25%.

6. Патенты для самозанятых − не прошли, но работа идет

Ранее планировалось, что с 1 января 2015 года будет упрощена процедура организации нового бизнеса − для этого предлагалось ввести патенты для самозанятых граждан. Одновременно с приобретением такого патента физическое лицо получает статус индивидуального предпринимателя, а после истечения срока действия патента − автоматически снимается с учета. Выдается патент на срок от одного до 12 месяцев.

Данная инициатива была выдвинута Уполномоченным при Президенте РФ по защите прав предпринимателей Борисом Титовым совместно с общественными организациями малого и среднего предпринимательства и поддержана Правительством РФ. Она должна была компенсировать снижение количества индивидуальных предпринимателей, произошедшее в 2013 году из-за повышения страховых взносов на обязательное пенсионное страхование, и вывести из тени лиц, занимающихся бизнесом нелегально.

Положения о патентах для самозанятых были включены в подготовленный Минэкономразвития России правительственный законопроект о налоговых каникулах. Однако в ходе второго чтения 12 декабря в Госдуме они неожиданно для общественности были исключены из его текста.

Тем не менее бизнес-сообщество полно решимости добиться введения патентов для самозанятых, а заодно устранить недостатки, которые присутствовали в первоначальном варианте законопроекта (в частности, добиться единого платежа за патент, который будет включать в себя также страховые взносы во внебюджетные фонды). Предложения по патентам планируется вынести на обсуждение Госсовета в марте текущего года.

Негативные инициативы

1. Увеличение штрафов за несоблюдение санитарных правил и нарушение прав потребителей

В новый год малый и средний бизнес также войдет в условиях увеличенных штрафов за нарушение санитарных норм при оказании услуг общественного питания. Согласно данным Росстата, микро- и малые предприятия составляют 75% от общего числа хозяйствующих субъектов, работающих в данной сфере деятельности (на средние предприятия приходится всего 0,2%).

Штрафы теперь составят для должностных лиц и индивидуальных предпринимателей от 5 тыс. до 10 тыс.руб., а для юридических лиц — от 30 тыс. до 50 тыс.руб. (ранее было от 2 до 3 тыс. и от 20 до 30 тыс. соответственно). По-прежнему может применяться административное приостановление деятельности на срок до 90 суток (Федеральный закон от 22 декабря 2014 года № 436-ФЗ).

При этом увеличение ответственности не сопровождается сокращением перечня обязательных требований. Применяться новые санкции, по крайней мере ближайший год, будут в рамках старой проблемной системы государственного контроля (надзора). Таким образом, данный фактор в совокупности с другими негативными изменениями также усложнит жизнь малым предприятиям. Кроме того, на данный момент на рассмотрение Госдумы внесен законопроект, предполагающий «драконовские» штрафы за различные нарушения законодательства о защите прав потребителей (ст.14.4, 14.5, 14.7, 14.8, 14.15 КоАП РФ). Документ коснется подавляющего большинства малых и средних предприятий, так как, по данным Минэкономразвития России, почти 40% из них заняты в торговле и еще 35% − в предоставлении услуг.

Размеры штрафов по большинству составов увеличиваются в 5−10 раз и достигают для индивидуальных предпринимателей 150 тыс.руб., а для юридических лиц — 300 тыс.руб. (за некоторые повторные нарушения — и вовсе 500 тыс. и 1 млн.руб. соответственно).

Очевидно, что такие суммы, особенно в нынешних экономических условиях, не являются адекватными для малого бизнеса. Однако вероятность принятия документа велика, так как его инициаторами являются, в частности, авторитетные представители парламентского большинства — депутаты Ирина Яровая и Виктор Звагельский.

2. Ужесточение ответственности за мошенничество

В ближайшее время будет ужесточена уголовная ответственность за мошенничество в сфере предпринимательской деятельности (ст.159.4 УК РФ). КС РФ признал данную норму частично не соответствующей Конституции РФ, так как она предусматривает для бизнесменов существенно более мягкое наказание по сравнению с общим составом мошенничества, предусмотренным ст.159 УК РФ (Постановление КС РФ от 11 декабря 2014 года № 32-П).

С одной стороны, по мнению КС РФ, конкретизация уголовной ответственности за мошенничество с учетом интересов предпринимателей сама по себе не противоречит Конституции РФ. Однако ст.159.4 УК РФ, нарушая принцип равенства, позволяет назначать разное наказание за сходные акты мошенничества в особо крупном размере. Так, мошенничество в особо крупном размере (ст.159 УК РФ) считается тяжким преступлением, а аналогичное деяние в сфере предпринимательства (ст.159.4 УК РФ) — преступлением средней тяжести. Осужденный предприниматель сможет раньше просить об условно-досрочном освобождении, добиваться снятия судимости и получает ряд других преференций с точки зрения УК РФ.

КС РФ предоставил федеральному законодателю шесть месяцев на то, чтобы устранить выявленные несоответствия Конституции РФ, в том числе путем внесения необходимых изменений в УК РФ. В противном случае ст.159.4 УК РФ автоматически утратит силу.

Напомним, что ранее ответственность за мошенничество была установлена одной ст.159 УК РФ. Однако в декабре 2012 года данное деяние и ответственность за него были дифференцированы на отельные составы в зависимости от сферы предпринимательской деятельности и степени общественной опасности.

Так, в частности, появилась ст.159.4 УК РФ и корреспондирующие изменения в УПК РФ, которые предусматривают в два раза меньший по сравнению со ст.159 УК РФ максимальный срок лишения свободы (пять лет против 10), сокращенный срок давности привлечения к ответственности (шесть лет против 10) и более высокий порог крупного и особо крупного размера мошенничества (1,5 млн. и 6 млн.руб. против 250 тыс. и 1 млн.руб.), возможность возбуждения уголовного дела только по заявлению потерпевшего.

Данная мера должна была исключить возможность необоснованного привлечения предпринимателей к уголовной ответственности по инициативе следственных органов, а также сделать своего рода «скидку» с учетом рискового характера деятельности бизнесменов и сложных экономических условий.

Кроме того, ст.159.4 УК РФ стала катализатором экономической амнистии, так как предприниматели активно пользовались возможностью переквалификации на нее со ст.159 УК РФ, которая под амнистию не попадала. Теперь послабления для предпринимателей отменяются, правда пока не понятно в каком виде. Вариантов несколько:

- ст.159.4 УК РФ полностью утратит силу;

- предусмотренная ст.159.4 УК РФ ответственность будет ужесточена до уровня, сравнимого со ст.159 УК РФ;

- будет смягчена, напротив, ст.159 УК РФ − это самый либеральный и одновременно мало реальный вариант.

3. Отменяется преимущественное право выкупа арендуемых помещений

С 1 июля 2015 малые и средние предприниматели лишаются преимущественного права выкупа арендуемых ими помещений, находящихся в собственности субъектов РФ и муниципальных образований. Соответствующие положения, закрепленные ранее Федеральным законом от 22 июля 2008 года № 159-ФЗ утратят силу.

Сейчас малые и средние предприятия имеют право приобрести такие помещения без конкурсов или аукционов, если они арендуют их по состоянию на 1 июля 2013 года более двух лет, не имеют задолженности по арендной плате, и если сами помещения не предназначены исключительно для передачи в аренду. Для этого предпринимателям необходимо направить заявление в уполномоченный орган власти субъекта РФ. Тем не менее, не исключено, что в условиях кризиса срок действия закона будет продлен, как это уже неоднократно происходило.

4. Усиление налоговой нагрузки

До принятия закона о налоговых каникулах и решения о фиксации налоговых условий на 2015−2018 годы, государство успело и некоторым образом увеличить финансовую нагрузку, и снова прежде всего на малый и средний бизнес. Основных поводов для недовольства предпринимателей в этом плане два.

Во-первых, была введена обязанность организаций, применяющих УСН или ЕНВД, уплачивать налог на имущество в отношении недвижимости, облагаемой налогом исходя из кадастровой стоимости. Прежде они были освобождены от уплаты налога на имущество организаций. Изменения были внесены в ст.346.11 НК РФ, для плательщиков УСН вступили с 1 января 2015 года, ЕНВД — еще в третьем квартале 2014 года (Федеральный закон от 2 апреля 2014 года № 52-ФЗ).

Речь идет о таком имуществе организаций, как торговые центры и помещениях в них, нежилых помещениях, используемых для размещения офисов, торговых объектов, объектов общественного питания, бытового обслуживания (ст.378.2 НК РФ). Как и прежде, субъекты РФ могут сами определять ставки налога на имущество организаций, порядок и сроки уплаты налога, налоговые льготы, а также особенности определения налоговой базы.

Во-вторых, в городах федерального значения для организаций и индивидуальных предпринимателей был введен торговый сбор (Федеральный закон от 29 ноября 2014 года № 382-ФЗ). Он касается торговли через объекты стационарной торговой сети, как не имеющие торговых залов (кроме автозаправок), так и имеющие торговые залы, торговли через объекты нестационарной и стационарной торговой сети, торговли путем отпуска товаров со склада. Иными словами — снова преимущественно малого бизнеса.

Ставки сбора устанавливаются субъектами РФ за квартал в расчете на объект торговли или на его площадь. При этом ограничены они будут расчетной стоимостью патента по соответствующему виду деятельности, выданного на три месяца (ст.415 НК РФ). Данное обстоятельство не является каким-либо существенным фактором, сдерживающим повышение налоговой нагрузки, поскольку стоимость патента также определяется регионами и может доходить для объектов розничной торговли до 600 тыс.руб. в год.

***

В итоге, с одной стороны, можно сказать, что политика государства в отношении малого и среднего бизнеса носит не системный характер. Зачастую принимаемые решения противоречат друг другу и сводят все усилия к нулю, если не к минусу, как в случае со страховыми взносами для индивидуальных предпринимателей в 2013 году. Кроме того, часть решений в течение года-двух применения просто «откатывается» назад (порядок возбуждения уголовных дел о налоговых преступлениях, статья о мошенничестве в предпринимательской сфере).

Однако одновременно нельзя не отметить, что за последние пару лет практически все наиболее глобальные инициативы бизнес-сообщества (налоговые каникулы, экономическая амнистия, надзорные каникулы) все-таки были государством поддержаны и реализованы, пускай и не на 100%. Это позволяет говорить о некотором прогрессе в отношениях власти с бизнес-сообществом, который в перспективе нескольких лет, возможно, позволит переломить тенденцию «вымирания» малых и средних предприятий.

Материалы подготовлены кандидатом юридических наук,генеральным директоромООО «Актуальный менеджмент»Шестаковой Е.В.